提升组合头寸的杠杆率

我们讨论了组合头寸是短期战略,但没有理由表明高风险投资者无法利用这一战略,主要差异在于你评估的时间范围。 在此策略的实例之后,我们将进一步探讨如何调整策略以适应长期投资的预测。

组合头寸为期权战略,可利用追加折扣率复制ETF基础股票价格波动。 组合头寸包括同期的购买期权和购买期权,这两个期权中的一个是空头尺寸,另一个是多头尺寸。 也就是说,一方意味着“下跌的裸体期权”或“无担保”的销售权,有必要提交保证金完成这次交易。 如上一章所述,我们可以用这个卡拉选项的执行价乘以20来估算必要的保证金额。 也就是说,这个战略中最大的折扣率是5:1,这个数值比不整合选项,只是购买股票或做空股票时的最大折扣率要大得多。

组合头寸包括两种构成方式。 一种是想买的期权和想卖的期权,这叫做组合头寸的另一种方法是销售期权和购买期权。 这个组合叫做假尺寸,这样的组合能配合交易分析。 这种组合头寸的到期日到执行价格都是灵活的,但在这种情况下,为了便于分析过程整体,所采用的期权的执行价格等于普通股的市值,是等价期权,约定的期限也很短。

组合多头头寸案例

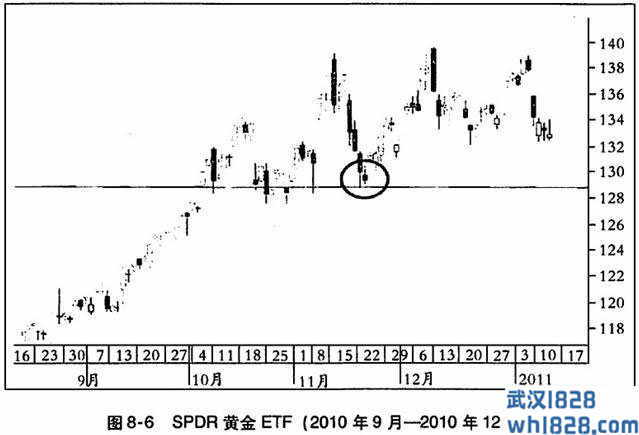

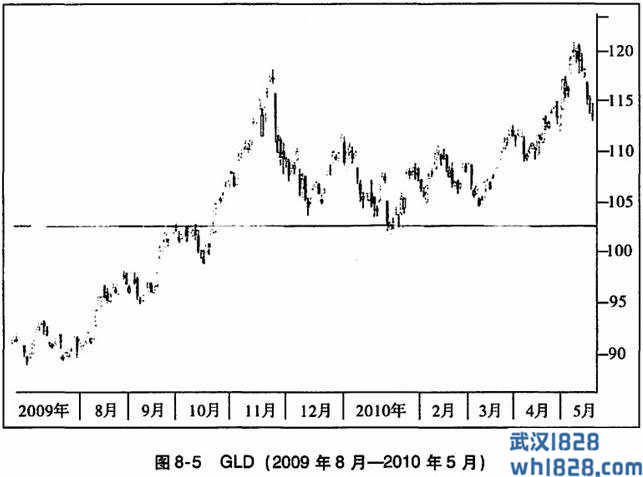

在图8~6中,可以看出金价接触到历史的高低,但在2010年11月16日,金价又下降到支持价,当时的价格约为130美元。 假设您设定的利润目标与GLD之前达到的139.15美元的高收益值相同。 此外,假设您的组合头寸设定为130美元的执行价格。 约定期限是12月。 如果机顶执行价格与当前ETF股票价格相抵触,销售出口期权的信用证几乎可以抵消购买出口期权的价格。 这会因市场的变动幅度和进入交易时的价格状况而产生若干变化,如果能够在正确的时机进行选择,即使有微额信用,也能够进入这个机顶尺寸。

这种交易的实施包括以下两部分。

第一部分:增购期权,2010年12月,执行价为130美元,期权保证金为每股3.05美元,即合同价格为305美元。

第二部分:出售期权,期限为2010年12月,执行价格为130美元,期权保证金为每股3.00美元,即合同价格为300美元。 因此,此事务处理会生成一个借项,每个可选合同的借项金额为5美元。

作为头寸的潜在价值的百分比,这个数值虽然是比较小的投资,但是在这次的交易中风险不限于每份合同借5美元。 股票价格意外下降到每股100美元时,其中的增购期权实际上已经失去了价值,增购期权合同的价值最低也达到了每股30美元。 因为你是看涨期权的卖方,所以这些损失应该由你来承担,这种情况似乎不太可能,但确实发生了,在黄金价格快速调整的时候,不应该低估多头寸存在的风险。 而且,卖期权需要提交保证金。 这也有助于更准确地估计本次交易的投资额。 折扣公司的执行价格乘以20,可以快速估计每份合同需要提供2600美元的保证金。

既然知道需要提交多少保证金,我们就必须发挥前面提到的5:1的甩卖率。 如果直接购买股票,将支付13000美元(每股30美元×100股=13000美元)的这个头寸的潜在价值( 13000美元)除以实际提交的保证金( 2600美元),商品的值是5,这是我们之前说过的。 利用甩卖率可以提高购买率,增加潜在利益,同时风险也会增加5倍。

这些头寸通常在不同的交易中进行,不应该同时补充前面提到的两个部分,也不应该同时补充两者,每次都可以进入一个部分,也许需要支付更高的买卖价格差和更多的佣金。 在你的经纪人同意你账户的彩色出售选项之前,必须和他谈谈。 有些经纪人直接同意,有些人不同意。

与多头英寸相比,这笔交易怎么样?

想象一下。 在GLD的股票价格上升到已经设定的利润目标之前,GLD达到139.15美元时得到的利润值,如果想要持股的话投资回报率是7%,也就是说每股的利润增加了9.15美元。 这个收益率相当大。 但是,这个集团的头寸的价值至少也应该是每股9.15美元,或者是每份合同915美元,这是真的。 因为这个出口选项已经完全取消,对卖方的你来说很好,而且出口选项的内在价值至少是9.15美元。 但是,因为只投入了目标股票的五分之一的成本,在这次交易中,收益上升了35%。

我们以前说过,如果你没有交易过黄金期权的话,在实际有资金冒险之前,必须在模拟账户上练习几次。 这笔交易有很高的风险,和你的投资组合中的其他资产相比,必须要控制在相对小的规模。

其他考虑因素

在进行这样的交易之前,有几个问题需要考虑多头组合。

期权的价格未必如预期的那样

期权的价格变动不一定是以完美的直线性变动,所以在完成了这个交易之后你的利益比想象的要少的可能性很高。 很难预测将来的情况,但是预期结果和实际收入之间往往会出现小的偏差。 这个偏差应该很小,也许对你有利,但同时也意味着利益被削减了。

可能实行期权的成本很高

创建空选项时,请负责先执行选项。 在这种情况下,看到期权的买方可能会为了之前约定的执行价格而选择并行使该期权,然后递交股票。 尽管早期使用期权的行为很少见,但是价格内期权下跌的越多,早期运行该期权的可能性就越大。 你应该和经纪人谈谈那个风险。 那样的话,买方如果行使期权的话,也认识到你的账户有100股股票,还知道应该怎么处理这些股票。

发表评论